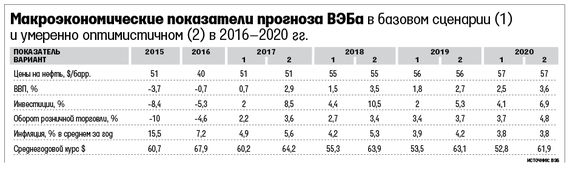

Основным стимулом оживления российской экономики станут более высокие цены на нефть, констатирует обновленный прогноз ВЭБа на 2016–2020 гг. – его составляет бывший замминистра экономического развития, главный экономист ВЭБа Андрей Клепач. Среднегодовую цену барреля Urals банк повысил для 2016 г. с $35 до $40–41, а для 2017 г. – до $51, к 2020 г. цена вырастет до $57. При таких ценах на нефть в 2017–2020 гг. экономика будет расти в среднем на 1,6% ежегодно, рост начнется уже в 2017 г. – на 0,7%, а в 2020 г. достигнет 2,5%. Помешать может новая волна мировой рецессии, а с ней и падение цен на нефть в конце 2018-го – 2019 г.

Но даже при таких ценах на нефть экономика будет расти темпами ниже мировых, сетует ВЭБ.

Сильный рубль не нужен

С ростом цен на нефть рубль укрепится до 52,8 руб./$ к 2020 г., реальный эффективный курс вырастет более чем на 30%. Но слишком крепкий рубль снизит конкурентоспособность промышленности и сократит ресурсы для инвестиций, предупреждает ВЭБ: ЦБ должен переориентироваться со снижения инфляции до 4% на сдерживание рубля – за счет интервенций на валютном рынке. При наращивании резервов до целевых $500 млрд к 2020 г. укрепление рубля будет более мягким: к 2020 г. курс доллара составит 62 руб., а в реальном выражении рубль укрепится к 2020 г. только на 14%. Сдерживание необходимо лишь при сильном укреплении рубля, что возможно, если цена нефти будет расти, объясняет директор департамента ВЭБа Олег Засов.

Об избыточном укреплении рубля говорил и помощник президента Андрей Белоусов: оно снижает конкурентоспособность промышленности и сельского хозяйства, отчасти обесценивает задачу импортозамещения. О необходимости баланса в поддержке отраслей, на которых негативно сказывается укрепление рубля, заявлял и президент Владимир Путин. ЦБ, говорит его представитель, ввел плавающий курс и не планирует интервенций для воздействия на него.

Приоритет денежно-кредитной политики ЦБ по-прежнему снижение инфляции до 4% к концу 2017 г. и поддержка ее вблизи этого показателя и дальше, заверяет представитель ЦБ.

Искусственное сдерживание укрепления рубля – вредный рецепт, предупреждает главный экономист «Сбербанк CIB» Юлия Цепляева: именно гибкий плавающий курс позволил экономике так быстро адаптироваться к кризису. Управляемый валютный курс может привести к валютным кризисам, предупреждает Наталия Орлова из Альфа-банка, так было в 2012–2013 гг., когда произошел перегрев внутреннего кредитного рынка. Переходить к фиксированному курсу нельзя, поддерживает их Валерий Миронов из Центра развития Высшей школы экономики, но можно не допускать курса выше 55–60 руб./$, чтобы обрабатывающим отраслям был выгоден экспорт. Рост выше 1,5–2% в ближайшие годы вряд ли достижим, но добиваться его любой ценой – сомнительная цель, не согласна Цепляева, единственный выход – стремиться к долгосрочному росту за счет структурных реформ. Управление курсом не решит структурных проблем и не запустит экономический рост, уверена Орлова.

Ставки очень высоки

Еще одно условие – более активное снижение процентных ставок, пишет ВЭБ. По его базовому прогнозу, к концу 2016 г. ставка будет снижена до 9,5%, а к 2020 г. – до 6,25%, оптимистический прогноз предполагает даже 5,75% в 2020 г. При таком сценарии кредиты нефинансовым компаниям за 2016–2020 гг. вырастут на 56,3%, а розничное кредитование – на 70,2%, ждет ВЭБ.

Искусственное ускорение снижения ставки – проинфляционное решение, опасается Цепляева: доходы населения и так под большим давлением. У компаний достаточно средств, продолжает она, в 2015 г. у них была феноменальная прибыль, они просто боятся инвестировать. По данным ЦБ, на расчетных счетах компаний в июле лежало 5,8 трлн руб., на рублевых депозитах – 7,2 трлн руб., на валютных – 4,8 трлн руб. Прибыль есть только у сырьевых экспортеров, она на счетах в банках, а банки не хотят кредитовать средний и малый бизнес – только под слишком высокие ставки, спорит федеральный чиновник.

Снижение ставок решит проблему и укрепления рубля, рассуждает Миронов: при удешевлении денег падение курса будет значительным. Ставка в 2016 г. в реальном выражении стала положительной, продолжает он, а это негативно влияет на экономический рост.

Бюджет слишком жесткий

Поддержать рост инвестиций ВЭБ предлагает и за счет бюджета. До 2019 г. инвестиционные расходы ежегодно в реальном выражении будут сокращаться на 10–21%, а после 2018 г. спад инвестиций еще ускорится из-за окончания финансирования проектов за счет средств ФНБ и строительства к чемпионату мира по футболу. Средний рост инвестиций в 2017–2020 гг. составит 3,1%, и даже к 2020 г. инвестиции будут ниже предкризисных на 3%.

По оценкам ВЭБа, инвестиционные расходы бюджета могли бы составить 0,5–1,2 трлн руб., а тогда они выросли бы до 8,5% уже в 2017 г. и до 10,5% в 2018 г. Это увеличит и рост потребления – в среднем за год на 0,7 п. п. Больший спрос добавит к росту ВВП в 2017–2020 гг. 0,3 п. п. ежегодно, прирост инвестиций – еще 2 п. п., а создание новых мощностей позволит увеличить потенциал экономики на 1,3% к 2020 г.

За это придется заплатить макроэкономической стабильностью, скептична Цепляева. Бюджетные расходы на инвестиции еще больше вычерпают резервы, есть риск подойти к следующему шоку незащищенными, предупреждает она.

Под видом жесткой бюджетной политики будет продолжаться стимулирование социальных расходов в ущерб инвестиционной активности, не согласна Орлова. Есть сегменты, где сокращение расходов бюджета приведет к тяжелым последствиям, считает она.

Бизнес не инвестирует не только из-за высоких рисков, но и из-за отсутствия высокой премии за этот риск, из-за отсутствия спроса, спорит высокопоставленный чиновник: «Инвестиции идут вслед за ростом спроса, а не наоборот, а если экономика в стагнации, идет жесткая бюджетная консолидация и падение спроса, компании не видят стимула к инвестициям».

Госинвестиции улучшат и сам инвестиционный климат, уверен Засов: улучшение инфраструктуры делает экономику более привлекательной и для частных инвесторов. Сейчас инвестиции падают вместе с прибылью, говорит Миронов, но нехватка денег – не главная проблема, нужно решить проблему общей экономической неопределенности.

Комментарии (0)