ФНС решила, как бороться с «серыми» зарплатами в компаниях. Она утвердила 4 новые формулы, по которым инспекторы будут контролировать доходы работников в расчете по взносам, 6-НДФЛ и справках 2-НДФЛ (письма ФНС от 17.10.2019 № БС-4-11/21381@ и № БС-4-11/21382@). По новым формулам налоговики будут сравнивать среднюю зарплату каждого работника с МРОТ и среднеотраслевой зарплатой.

|

Что налоговые инспекторы сверяют в отчетах.

|

-

До сих пор при сравнении зарплат в компании со средними не было четких критериев, как посчитать средний доход. Теперь программу ФНС доработали так, чтобы во всех ИФНС был единый порядок. Программа посчитает среднемесячный доход по одним и тем же формулам. Для расчета берут сведения из ЕРСВ и справок 2-НДФЛ.

Например, в расчете по взносам инспекторы определят разницу строк 210 и 230 раздела 3, то есть из суммы выплат за каждый месяц вычтут вознаграждения по договорам подряда. В справках возьмут все вознаграждения, которые соответствуют кодам для зарплаты, и поделят на число месяцев. Итог за каждый месяц сравнят с МРОТ и со средней зарплатой по коду ОКВЭД, который компания записала в ЕГРЮЛ.

|

6-НДФЛ и 2-НДФЛ

|

Расчет по взносам

|

|

Средняя зарплата в приложении к 2-НДФЛ ≥ МРОТ

|

(стр. 210 – стр. 230) подр. 3.2 р. 3 ≥ МРОТ

|

|

Средняя зарплата в приложении к 2-НДФЛ ≥ Средняя зарплата по отрасли в регионе

|

(стр. 210 – стр. 230) подр. 3.2 р. 3 ≥ Средняя зарплата по отрасли в регионе

|

|

|

Где найти средние зарплаты по отраслям.

|

Единого источника об уровне средних зарплат нет. Данные по видам деятельности в регионах можно найти на 2-х сайтах:

-

выберите закладку «Калькулятор», а в ней — вид деятельности и регион;

-

нажмите на ссылку «средняя заработная плата» внизу страницы. Сервис покажет среднюю зарплату по выбранным параметрам.

Обратите внимание, что зарплаты по данным «статистики» и ФНС отличаются. Сами налоговики советуют ориентироваться именно на статистические сведения, потому что на них ссылается ФНС в критериях выездной проверки (п. 5 приложения 2 к приказу № ММ-3-06/333@).

|

|

Последствия несовпадения показателей.

|

-

Если среднемесячный доход работника окажется ниже МРОТ или выше минималки, но ниже средней отраслевой зарплаты, то это сигнал о том, что фирма занижает доходы и выдает зарплату в конвертах. Инспекторы захотят выяснить, почему компания платит меньше, чем другие работодатели.

-

Вам направят сообщение о выявленных несоответствиях в отчетах и потребуют пояснить низкие показатели. Поскольку справки 2-НДФЛ инспекторы не камералят, запрос оформят в рамках проверки расчета 6-НДФЛ. В требовании приведут стандартную рекомендацию — доплатить НДФЛ и взносы, а также уточнить расчет по взносам и 6-НДФЛ.

-

После получения сообщения о противоречиях, у Вас есть 5 рабочих дней, чтобы сдать пояснения либо уточненку. Если промолчать, то:

-

Вас оштрафуют на 5 тыс. руб. (п. 3 ст. 88 и п. 1 ст. 129.1 НК РФ);

-

затем инспекторы вызовут Вас на комиссию по низкой зарплате и потребуют повысить заработные платы и доплатить НДФЛ и взносы;

-

компанию могут включить в план выездных проверок (п. 5 приложения 2 к приказу ФНС от 30.05.2007 № ММ-3-06/333).

-

Возникли долги по НДФЛ и взносам. Долг по НДФЛ инспекторы вычислят как разницу между суммами налога в строках 140 расчета 6-НДФЛ и суммами, которые Вы оплатили. Долг по взносам определят как разницу между исчисленными взносами в разделе 1 расчета по взносам и оплаченными суммами.

-

Снизились платежи по НДФЛ и взносам. На комиссию Вас позовут, если платежи по НДФЛ снизились более чем на 10 % по сравнению с прошлым годом либо фирма платит взносы меньше чем раньше при той же численности персонала (письмо ФНС от 25.07.2017 № ЕД-4-15/14490@).

-

Сократилась численность работников. Критичным налоговики считают сокращение числа сотрудников на 30 % и более. Чтобы вычислить этот %, инспекторы сравнят численность в расчете по взносам, в строке 060 расчета 6-НДФЛ и отчете о среднесписочной численности за 2 года.

|

|

Примеры пояснения низких зарплат.

|

-

В ТК РФ нет требования устанавливать зарплату выше средней по отрасли. Главное, чтобы выплаты были не ниже МРОТ.

-

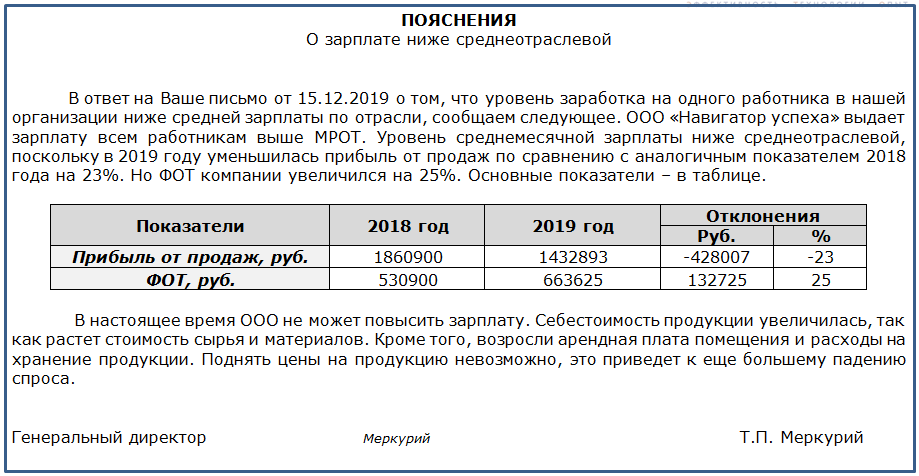

Но есть работники, которые могут получать в месяц меньше минималки. Например, совместители или те, кто попросил установить им неполное время. В этом случае, Вы ничего не нарушаете, даже если платите работникам меньше минималки. Поэтому просто поясните, почему в данный момент Вы не можете поднять заработок. Например, так:

Вместе с пояснениями можно представить документы, которые подтверждают, что Вы не платите зарплату в конвертах. Например, копия штатного расписания подтвердит, какие оклады Вы установили на разных должностях.

|

Ситуация

|

Как пояснить

|

Какие документы приложить к пояснениям

|

|

Работники не выполнили план и остались без премии.

|

Зарплата работников состоит из оклада и премии. Оклад выше регионального минимума. Премиальные Вы выплачиваете при определенных условиях. Поскольку план не выполнили, премии Вы не начисляли. Если в текущем году положение изменится, Вы выплатите премии в установленном размере.

|

-

положение о премировании;

-

приказы о выплаченных премиях за прошлые периоды;

-

расчет плановых и фактических показателей, на основе которых премируете сотрудников.

|

|

Часть работников в отпусках за свой счет.

|

Работники попросили предоставить им неоплачиваемый долговременный отпуск, Вы согласились. Не ссылайтесь на то, что Вы сами отправили их в отпуск из-за финансовых проблем.

|

|

|

Сотрудники трудятся неполный день.

|

Зарплата Ваших сотрудников действительно ниже среднеотраслевой в расчете за месяц. Однако в расчете на 1 час начисленная сумма выше средней. Работники имеют возможность подрабатывать, так как заняты неполный день.

|

|

|

В течение года у Вас была текучка кадров.

|

Вы нанимали работников, однако через некоторое время они увольнялись. На их место приходили новые. В итоге число работников по отчетам 6-НДФЛ и РСВ возросло, но средняя численность не изменилась. Зарплата в пересчете на среднюю численность выше прожиточного минимума

|

|

|

Комментарии (0)