В 2018 году лицензий могут лишиться 60 российских кредитных организаций, в том числе пять банков из топ-50, прогнозируют аналитики «Эксперт РА». В зоне риска — банки, не сумевшие приспособить свои бизнес-модели к новой ситуации.

Доля российских банков с неэффективной бизнес-моделью достигла 25%, говорится в исследовании «Прогноз развития банковского сектора в 2018 году: кризис бизнес-модели» агентства «Эксперт РА» (есть у РБК). Это свидетельствует о незавершенности процесса оздоровления банковского сектора, утверждают аналитики. Кризис бизнес-модели приведет к уходу неэффективных игроков с рынка уже в этом году, в связи с чем лицензий могут лишиться не менее 60 игроков, пять из которых входят в топ-50 банков по размеру активов, прогнозируют аналитики «Эксперт РА».

В феврале глава ЦБ Эльвира Набиуллина заявила, что регулятор завершил в 2017 году основную работу по оздоровлению банковского сектора, однако в системе все еще есть проблемы, приводящие к краху банков. По мнению аналитиков АКРА, в 2018 году нервозность в российском банковском секторе сохранится на фоне снижения доверия в системе и роста доли государства, как ранее писал РБК.

В ЦБ не ответили на просьбу РБК прокомментировать выводы экспертов.

Продолжение зачистки

«Эксперт РА» в своем исследовании проанализировал ситуацию с прибыльностью и жизнеспособностью российских банков начиная с 2013 года, в середине которого Эльвира Набиуллина была назначена главой Банка России. Возглавив ЦБ, она начала процесс оздоровления банковского сектора, вылившийся в массовый отзыв лицензий у кредитных организаций. «Оздоровление банковского сектора считать завершенным еще преждевременно, поскольку с 2013 года доля убыточных банков с неэффективной бизнес-моделью выросла с 10 до 25%, — говорится в исследовании «Эксперт РА». — В этой связи в 2018 году мы ожидаем ускорения темпа отзыва лицензий».

Основные проблемы в банковском бизнесе, по мнению «Эксперт РА», — это невозможность размещения средств в доходные активы, перспектива утраты доступа к основному бизнесу, а также недостаточность капитала на покрытие убытков по ссудам. Именно эти факторы будут приводить к применению регулятивных действий к банкам, таких как отзыв лицензии или санация.

По мнению аналитиков «Эксперт РА», в 2018 году в зоне риска окажутся банки, не сумевшие адаптироваться к новой парадигме риск-ориентированного надзора и перейти к менее рискованной кредитной политике и адекватному уровню резервирования. «Наиболее неустойчивыми будут кэптивные банки со слабым корпоративным управлением, а также банки с повышенной зависимостью бизнеса от одного источника дохода, узкой группы клиентов либо экономической конъюнктуры отдельного региона или отрасли», — говорится в исследовании.

Впрочем, поскольку большая часть отзывов лицензий будет по-прежнему приходиться на мелкие банки, участие которых в системе и так невелико, влияние на отрасль их уход не окажет, считает старший директор Fitch Ratings Александр Данилов.

Зоны риска

Основными факторами, которые будут обусловливать отзыв лицензий в 2018 году, «Эксперт РА» называет нарушения банками требований антиотмывочного законодательства, а также планы ограничить число банков, имеющих право выдавать банковские гарантии по госконтрактам, за счет введения требования по кредитному рейтингу. На каждый из этих факторов будет приходиться до 40% отзывов лицензий. Причем в этом случае речь идет о некрупных банках, которые не входят в число топ-50 по размеру активов, отметила младший директор «Эксперт РА» Людмила Кожекина.

С 1 июня 2018 года должно вступить в силу требование 267-ФЗ, согласно которому банки, выдающие банковские гарантии по 44-ФЗ, должны соответствовать установленному уровню рейтинга, присвоенного агентством из реестра кредитных рейтинговых агентств. В рамках порядка, действовавшего до последнего времени, требование о рейтинговой оценке банка, предоставляющего госгарантии, не применялось. В перечень банков, которые могли осуществлять эту деятельность, входило порядка 270 игроков.

Согласно проекту постановления правительства, минимальный уровень рейтинга для предоставления госгарантий планируется установить на уровне ВВВ-. «Это достаточно высокий уровень рейтинга, он учитывает в том числе диверсификацию бизнеса банка, — говорит Кожекина. — Из числа банков-монолайнеров только два игрока соответствуют этому требованию». В итоге порядка 30 банков, основной бизнес которых приходится на предоставление госгарантий, будут отрезаны от своего основного бизнеса, что обострит вопрос поиска альтернативных источников дохода, полагает эксперт.

Предоставление гарантий по госконтрактам — одно из самых прибыльных направлений комиссионного дохода, долю которого сейчас стремятся увеличивать практически все банки, говорит управляющий директор Национального рейтингового агентства Павел Самиев. «При этом у ряда небольших игроков это направление действительно занимает значительную долю бизнеса, — говорит он. — Если такой банк лишится возможности работы в этом сегменте, его жизнеспособность будет зависеть от того, удастся ли ему найти альтернативу, в то время как выбор доступных вариантов для таких игроков ограничен».

Во вторую зону риска войдут банки, располагающие избыточной ликвидностью, но не способные разместить ее в доходные активы. «С начала 2016 года число банков, вынужденных в ущерб доходности размещать средства на межбанковском рынке и депозиты в ЦБ, выросло почти в три раза, до 170, что составляет около трети от их общего количества», — говорится в исследовании. Доходность таких игроков по итогам 2017 года составила 3,7%, в то время как в целом по сектору она достигала 8,3%. В отсутствие четкой стратегии наращивания доходов привлекательность ведения банковского бизнеса в легальном поле для собственников продолжит снижаться, что обусловит ускорение темпа отзыва лицензий у кредитных организаций, в том числе в связи с нарушениями в сфере антиотмывочного законодательства (115-ФЗ), отмечает Кожекина.

Эта проблема актуальна для некрупных кэптивных банков, чья бизнес-модель не позволяет зарабатывать в сложившихся условиях, считает также Павел Самиев. Некрупные банки, которые в условиях снижения процентных доходов не имеют возможности развивать доходные направления бизнеса из-за высокой стоимости привлечения, — в зоне риска, считает он.

Проблемы в топ-50

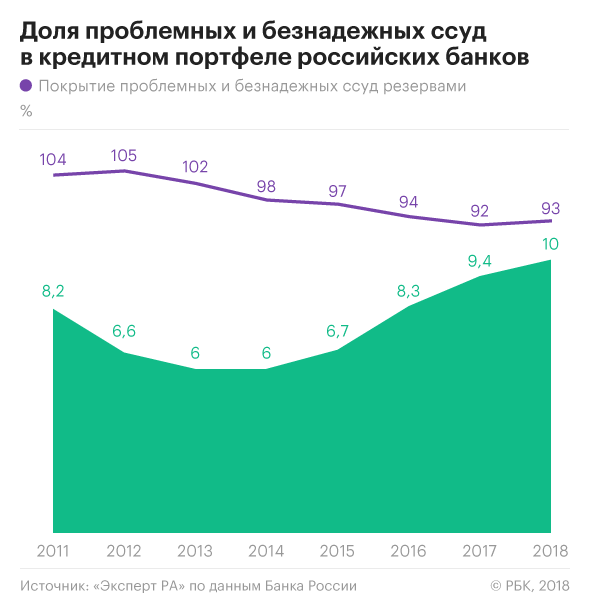

В числе крупнейших российских банков топ-50 по активам есть пять претендентов на утрату лицензии в 2018 году, считает «Эксперт РА», не называя конкретные банки. Главная проблема для банков из топ-50 — недостаточный уровень капитала для покрытия кредитных рисков, полагают аналитики агентства. По их расчетам, с 2014 года доля проблемных и безнадежных ссуд в совокупном кредитном портфеле выросла с 6 до 10%. При этом, несмотря на двукратное превышение объема созданных в 2017 году резервов над уровнем 2016-го, сформированные резервы по-прежнему не покрывают даже ссуд, относящихся к числу проблемных (риск финансовых потерь 51–70%) и безнадежных (риск невозврата — 71–100%). Без учета Промсвязьбанка, «ФК Открытие» и Бинбанка объем резервирования по итогам 2017 года снизился на 23%. По оценкам «Эксперт РА», доля потенциально проблемных ссуд с недостаточным уровнем резервирования составляет не менее 7,5% от корпоративного кредитного портфеля.

Во второй половине 2017 года ЦБ применил новую схему санации с прямым участием регулятора в качестве инвестора и использованием средств созданного ЦБ Фонда консолидации банковского сектора (ФКБС). В 2017 году по этой схеме были санированы «ФК Открытие» (29 августа), Бинбанк (21 сентября) и Промсвязьбанк (15 декабря). Как отмечал ЦБ, у всех трех банков, оказавшихся в ФКБС, были схожие причины ухудшения финансового состояния: рискованная бизнес-модель, сделки слияния-поглощения за счет заемных средств, избыточное кредитование собственников без должного внимания к управлению рисками. Все три банка также являлись санаторами проблемных организаций.

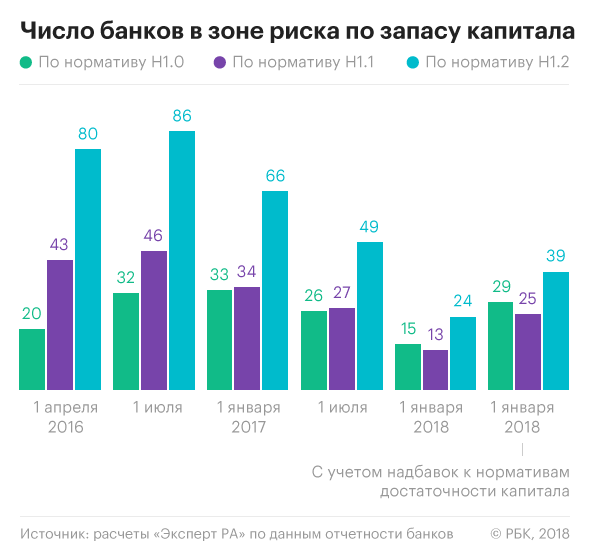

Дополнительным фактором, который снизит устойчивость банков к покрытию кредитных рисков, является повышение Центробанком надбавок к достаточности капитала. Так, в 2018 году число банков в зоне риска по запасу капитала (запас менее 2% совокупного кредитного портфеля без учета безрисковых депозитов в Банке России и межбанковского кредитования через центрального контрагента) вырастет почти в два раза на фоне повышения надбавок. С учетом надбавок с 1 января 2018 года в зоне риска по нормативу достаточности капитала Н1.0 оказалось 29 банков, по нормативу достаточности базового капитала Н1.1 — 25 банков, по нормативу достаточности основного капитала Н1.2 — 39 банков.

По оценкам экспертов, доля проблемных банков в составе топ-100 по активам не превышает 10%. «Более десяти банков из топ-100 выглядят довольно слабыми и могут столкнуться с проблемами», — говорит Александр Данилов. «Для них характерен низкий запас капитала, на грани нарушения буферов или самих нормативов, низкая маржа и прибыльность и возможные проблемы с качеством активов, о чем может свидетельствовать в том числе большая величина начисленного, но не полученного от заемщиков процентного дохода», — отмечает он.

Комментарии (0)